雏鹰农牧曾经的“鬼故事”,在正邦科技的身上再度重演了!10月25日,正邦科技发布公告,称债权人锦州天利粮贸以公司不能清偿到期债务且明显缺乏清偿能力,但具有重整价值为由,向法院申

雏鹰农牧曾经的“鬼故事”,在正邦科技的身上再度重演了!

10月25日,正邦科技发布公告,称债权人锦州天利粮贸以公司不能清偿到期债务且明显缺乏清偿能力,但具有重整价值为由,向法院申请对公司进行破产重整。

目前,南昌中院已决定对正邦科技启动预重整,但后续是否进入重整程序存在不确定性。

根据公告显示,虽然目前还不确定正邦科技最终是否真的会走到破产重组这一步,但从公告内容的字里行间中不难看出,正邦科技深陷债务泥潭已经是不争的事实了。

作为曾经的养猪大户,伴随着近年来猪肉价格的大幅下滑,在“最强猪周期”顶部选择大举扩张而遭到反噬的正邦科技,在今年7月时甚至还被爆出了因无力支付饲料而导致“猪吃猪”的情况,这一切的背后都是管理层决策的失误。

如今,虽然猪肉价格开始回升,但对于正邦科技而言实际上意义并不大,未来,如何理顺债务问题,避免财务问题更加恶化,才是正邦科技的重中之重。

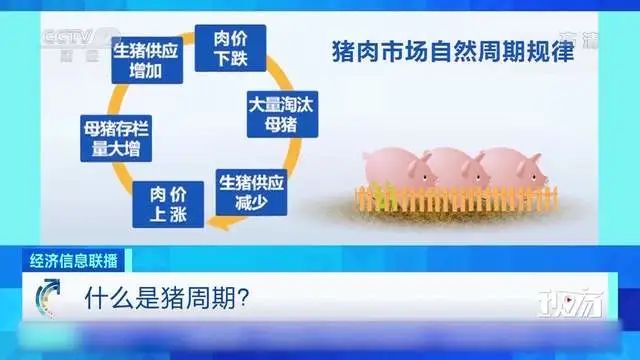

正邦科技之所以落到今天这个地步,很大一部分原因是源于猪周期这个“怪圈”。

所谓的猪周期,其实就是一个围绕猪价波动的“循环圈”:猪肉价格上涨——母猪存栏量增加——生猪供应增加 ——猪肉价格下跌——大量淘汰母猪——生猪供应减少——猪肉价格上涨,在这个“循环圈”中,所有的操作都是围绕猪价来展开的。

作为生猪的主要供应者,猪企自然也是跟着猪周期一起走,当猪肉价格上涨的时候,猪企的利润也会增加;而当猪肉价格下跌的时候,猪企的利润则会减少。

不过,面对这个经济规律,很多的上市猪企为了从同质化严重的同行中脱颖而出,往往会选择和猪周期进行斗争——在猪周期上行的末端或下行期选择逆势扩张,以图扩大产能“熨平”猪周期,应对猪肉价格下跌导致的利润减少。

从理论来说,这个逆势扩张的方法看似可行,但其中却有两个巨大的隐患:其一是猪企并不知道每一轮猪肉的下行期会有多长,价格会跌得多深,一旦跌穿了成本价就会导致巨亏的出现;其二则是逆势扩张对资金链有很高的要求,一旦资金链断裂就将万劫不复。

回过头来看,作为上市猪企、江西养猪大户的正邦科技,正是选择了上面这个逆势扩张的方法,但很不幸——上面提到的两个隐患,全都被正邦科技踩到了。

根据数据显示,上一轮最强猪周期是从2019年1月开始,受到非洲猪瘟的影响,生猪价格从2019年开始暴涨,一直到2021年的年初才正式结束,随后生猪价格开启“暴跌模式”,一路从最高的36元/公斤下跌到了11元/公斤。

而正邦科技正是在2020年的年末、上一轮猪周期上行阶段的末端选择了扩张,最终2021年猪价的大幅下跌,导致了正邦科技在当年巨亏了188.19亿,而随着业绩巨亏的出现,接踵而来的自然就是资金链开始紧张,并慢慢发展到了如今可能破产重组的现状。

当然,除了猪周期之外,加杠杆则是正邦科技陷入困境的另一个重要原因。

实际上,选择在猪周期下行阶段进行扩张的企业并不少,例如牧原股份、温氏股份等猪企都选择了在下行周期进行扩张,但这些猪企最多也只是出现业绩亏损而已,并没有像正邦科技那样陷入资金链断裂的泥潭,而这背后正是因为它们没有选择加杠杆。

回顾正邦科技前几年的操作,面对上一轮“最强猪周期”,在2019年吃到了猪肉价格上行红利的正邦科技,在2020年选择了大肆扩张,其先是在内部提出了“四抢”战略——抢母猪、抢仔猪、抢栏舍,而后还选择了举债扩张。

2020年6月,正邦科技在完成了一笔16亿元可转债的发行之后,很快又抛出了一份75亿元的非公开发行A股股票预案;根据预案的内容显示,其募集到的75亿资金中约有28亿元投入生猪养殖事业,剩余部分用于补充流动资金。

随着正邦科技大肆扩张,从2021年开始,正邦科技的总负债金额和资产负债率也出现了飙升;根据历年的财报数据显示,在2020年时,正邦科技的总负债为347.01亿,资产负债率为58.56%,而到了一年之后,正邦科技的总负债就飙升到了431.21亿,资产负债率更是来到了惊人的92.6%,资产负债率飙升超过了30个百分点。

当然,如果猪肉价格能继续维持在高位,即便负债和资产负债率飙升,正邦科技都不会出现太大的问题,但偏偏到了2021年,猪肉价格便开始大幅下跌,此前选择扩张的正邦科技不但需要负担沉重的债务,更需要面对越养越亏的尴尬局面。

到了2022年4月,随着业绩的披露,正邦科技的业绩毫无悬念地出现了“巨亏”——

2021年全年亏损达到了惊人的188.19亿,几乎一天亏掉5000万;此外,2021年正邦科技的现金及现金等价物更是流出了98.94亿,现金及现金等价物从2020年的117.11亿下降到了18.7亿,资金链越发紧张。

可以说,猪周期其实只是外因,内因是正邦科技选择了在2020年“加杠杆”举债大肆扩张,才导致了今天的局面。

目前身处困境的正邦科技,像极了2019年退市的雏鹰农牧。

作为曾经的“中国养猪第一股”,雏鹰农牧也曾有过辉煌的历史,一度是行业的绝对龙头;但因为连年大额融资进行所谓的“多元化”转型,高昂的债务与断裂的资金链压垮了这个昔日养猪大户,最终雏鹰农牧无奈地选择了在2019年退市。

再看如今的正邦科技,虽然并不是因为多元化转型,但最终的结局却十分相似。

10月25日,正邦科技发布公告,称债权人锦州天利粮贸以公司不能清偿到期债务且明显缺乏清偿能力,但具有重整价值为由,向法院申请对公司进行破产重整;目前,南昌中院已决定对正邦科技启动预重整,但后续是否进入重整程序存在不确定性。

不久之后,正邦科技对外回应称“目前暂无重整预案,生产经营正常进行,接下来将继续通过缩减产能和出售资产来缓解资金流动性问题”,但在26~28日,正邦科技股价连续大跌,短短3天时间便跌去了20.78%,很显然投资者已经对正邦科技失去了信心。

实际上,面对386.1亿的债务,正邦科技除了转卖资产之外,其余可行的方法并不多。

早在今年的8月,正邦科技便发布公告称,决定将位于广安市的大型养殖场转让给江西增鑫科技,售价为3805.96万元,用于偿还对增鑫科技的债务。

而到了2个月之后,正邦科技又将“蕲春正邦、孝感正邦、浠水正邦、淮南正邦、贾汪正邦”等5家公司出售给湖北省粮食公司,交易价格为5.39亿元。

不过,虽然出售了如此多的子公司,但还是未能阻止正邦科技资金链断链的情况出现。

如今,正邦科技剩下有价值的资产并不多,当下最值钱的莫过于500万吨的饲料项目,而这一项目今年上半年营收则为46.91亿,为其带来了3.25亿的利润。

不过作为一家以饲料业务起家的企业,若出售了饲料业务,正邦科技也就站在了“悬崖”的边上了。

从种种迹象来看,虽然正邦科技努力自救,但面对此前因为举债扩张而挖下的“巨坑”,目前可打的牌确实不是很多。或许对于这家曾经的养猪大户而言,破产重整才是最好的归宿。

原创文章,作者:正邦科技,如若转载,请注明出处:https://www.kaixuan.pro/news/461560/