本文的第一部分将检查与DeFi协议互动的各种用户角色和他们的个人需求。第二部分将确定解决这些用例的各种产品。我们主要寻找已经有合理数量采用的链上用例。这篇文章只是简单地介绍了整个价值链上的各种参与者,

本文的第一部分将检查与DeFi协议互动的各种用户角色和他们的个人需求。第二部分将确定解决这些用例的各种产品。我们主要寻找已经有合理数量采用的链上用例。这篇文章只是简单地介绍了整个价值链上的各种参与者,并确定了开放的问题。一些刚开始采用的前沿的新案例可能会被忽略掉。尽管如此,我们还是要注意未解决的/潜在的增长部分,看看我们可以在那里建立什么。

用户角色

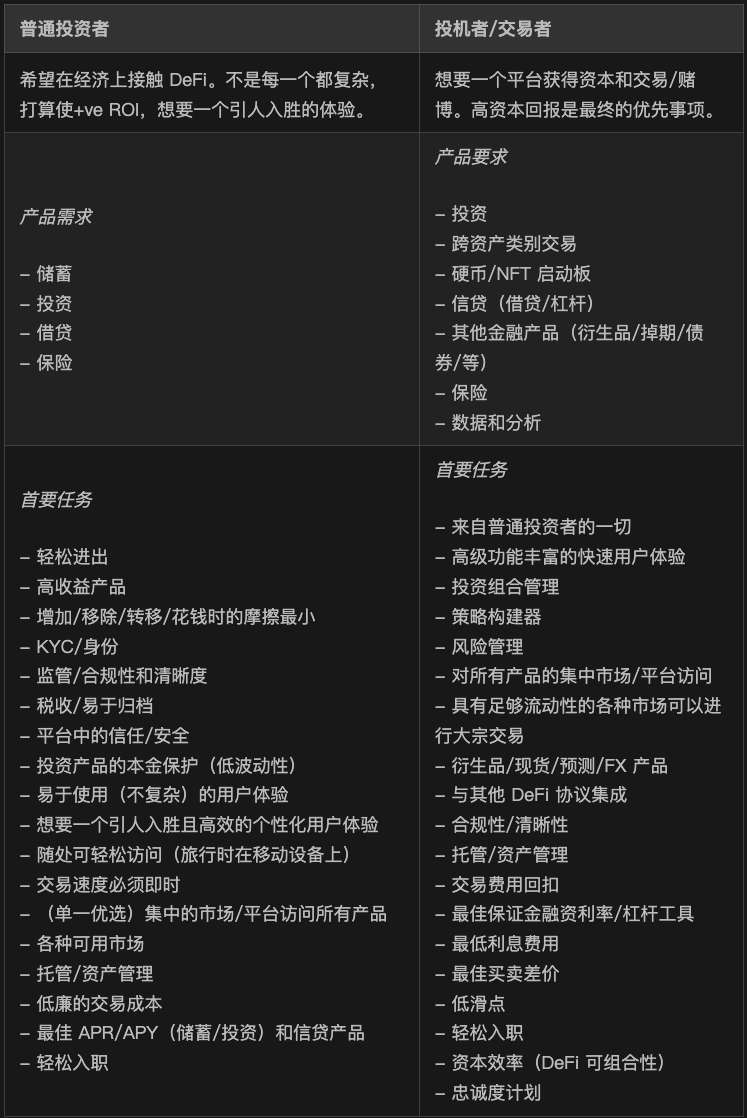

与金融服务和产品互动的广泛的散户需求可分为:

- 投资

- 投机/交易

- 汇款

- 账单/公用事业支付

- 商业

①收藏品

②购物

- 游戏

- 娱乐

①社交

②内容

- 转账(P2P)/跨境支付

①想以最低的费用即时向某人汇款。

②用户要求和优先事项

<1.>方便出入金

<2.>全球可用

<3.>进入支付轨道

<4.>已经加入网络的同行/商户网络

Ⅰ、鸡/蛋问题

<5.>信任/安全

- 可能开始使用链上产品的新用户角色。这些用户的要求会有所不同,并取决于他们加入的用例。

①例如,在快速商务(10分钟交货)变得司空见惯之后,我妈妈开始使用在线支付 (UPI)。

目前,前两个用户角色(投资者和投机者)是 DeFi 中最常见的地方。事实上,所有其他用例实际上都是少数。让我们更深入地了解它们。

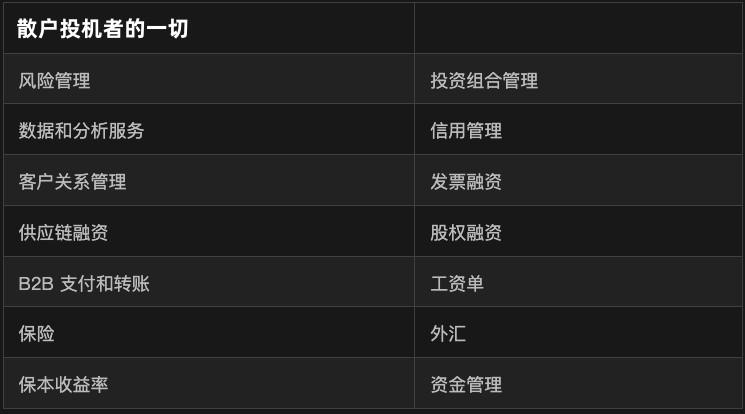

与金融服务和产品互动的广泛机构角色可分为:

- 高净值人士/银行/对冲基金/交易公司/做市商

- 跨国公司

- 中小企业

- 政府/国债

他们都希望在经济上接触 DeFi,并利用链上交易的好处(分布式/去中心化/信任较少/许可较少/更便宜/可用/等)。对上述角色的一些要求:

产品要求:

解决核心用户需求的产品,如果与最多的角色重叠,就最有可能获得可扩展的PMF(呵呵!)。现在,我们将调查这些角色的用户旅程,并尝试了解价值链中的积极参与者。

利润池只不过是在一个行业的价值链上的所有点所赚取的总利润。当我们分析一个价值链的时候,在深入挖掘之前,确定子板块的边界就变得非常必要。例如,每个细分市场的利润率可能因客户群、产品类别、地理市场或分销渠道的不同而有很大差异。此外,一个行业的利润集中模式往往与收入集中模式大不相同。你可以查看HBR上的这篇文章(https://hbr.org/1998/05/how-to-map-your-industrys-profit-pool),了解如何绘制一个行业的集合图。

在本节中,我们试图深入挖掘一些开放性的问题陈述,并提出可能的解决方案。在下一篇文章中,我们将从利润/营业利润率的角度对这些参与者进行调查,以了解哪些问题陈述值得从财务上解决。

用户旅程

让我们挑选一个普通的散户DeFI投资者,看看他们的用户旅程。

投资的意图

- 用户旅程中的高级操作

①进入监管平台(可互操作的平台)。

②基础设施管道(相当于支付渠道)。

③法币到加密货币的购买

④在Dapp上转移/使用它

现在,让我们把这些步骤逐一分解,并检查角色的情况。

托管和资产管理

类似于法定货币通常存储在储蓄账户、中央存款机构等,加密货币必须存储在一个在线等价物中。区块链使用数字签名来保证资金安全。数字签名是一对随机密钥,其中一个密钥是 "私钥",另一个是 "公钥"。通过数字签名,任何拥有 "私钥 "的人都可以 "签署 "一项交易并花费数字货币。因此,保护 "私钥 "是至关重要的。一些精通技术的区块链用户选择自己保护这个密钥,并接受密钥被盗或丢失的风险(因此也是他们资金的损失)。相反,其他区块链用户则信任在线钱包或交易所来保护他们的密钥。

托管管理解决方案通常与登录流程的第一步重叠。在这里,我们主要关注DeFi托管体验,而不是CeX相关的登录流程。

利用我们在第一步中看到的用户需求,让我们看看目前存在的差距在哪里:

- 恢复/可移植性很麻烦,用户通常需要记住一个关键短语。

- 在Dapp之间使用它的用户体验是坏的(身份和认证)。

①这是一个多步骤的过程。签署/批准支出/交易。没有标准化的经验

②交易细节难以理解

<1.>Txn成本难以预测

<2.>Txn的细节包括冗长的十六进制字符串,对用户来说意义不大。

<3.>多个确认步骤和非即时交易导致用户感到困惑

- 管理多个钱包/地址很麻烦

- 从第一次使用Web3的用户角度来看,很难理解在你的手机上安装钱包后该怎么做。也许是因为这个原因,通过特定的Dapp直接入职更成功。

- 整个生态系统的互操作性还不成熟

让我们看看目前的钱包类型,了解它们的作用:

自我监护

- 用户对其私钥负责

①通常存储在用户的浏览器/设备/手机的本地。

②只通过一个关键短语进行恢复

③易于创建和丢弃。

④例子:

<1.>Metamask

<2.>Trustwallet

交易所钱包

- 投资者将私人和公共密钥的控制和管理分配给交易所。

- 给予钥匙的控制权,以换取无缝访问,降低费用,但增加了交易方的风险。

- 交易所钱包的例子:

①Coinbase

②Binance

③Vauld

第三方托管

- 代表(企业)客户存储数字资产的服务提供商

- 自定义的功能和控制,对资产进行控制性管理。

- 是机构加密货币保管的理想选择

- 通常提供企业安全和保险

- 例子(通常是机构):

①Bitgo

②Coinbase Prime

③Instadapp有点像为散户做的。

④钱包作为一种服务

<1.>MPC钱包的密钥在你和第三方之间分割。

<2.>这意味着,如果你失去了对你的私钥的访问,你的钱包的钥匙仍然是安全和可恢复的。这有助于跨设备的便携性和可用性

<3.>有点像多方签名的钱包,第三方和你都必须签署交易。

<4.>以此为动力的钱包的例子:

Ⅰ、Coinbase dapp浏览器

Ⅱ、Coindcx Okta

我们可以做什么?:

- 引导和发现解决方案帮助新用户浏览 web3 DeFi 产品

①跨链/钱包的统一支付/交易体验

②多链互用的钱包

<1.>理想情况下,用户希望住在一个钱包里。链/协议/等都应该是可互操作的并相互交谈以提供统一的体验

- 基于 MPC 的钱包提供了良好的入门/操作体验的理想组合,而不会牺牲安全性/隐私性

身份(Polygon ID,dynamic.xyz)

- 身份和身份验证,同时保护隐私

①与协议交互的统一标准(授权和认证)

<1.>以太坊基金会正在研究账户的抽象性(EIP-4337)。

Ⅰ、ZK证明驱动的隐形地址(你可以有一个DeFi应用程序级别的地址,你可以控制它,但其他人不会知道你控制它)

Ⅱ、 社交恢复功能

②去中心化身份提供者

<1.>附上一个名字(ENS)。

<2.>附加POAP或人性证明(使用zk证明保护隐私)

<3.>想象一下,一个身份提供者可以让你登录到Web2应用程序,因为我们基本上可以验证身份,而且用户对他们的数据也有更多的控制。

用户想与之互动的这些Dapps是建立在区块链之上的,我们将在下一节进行研究。虽然一个普通的CeX用户可能甚至不与区块链互动(只是在Coinbase上购买,不做其他事情),但我们在这里讨论的是一个Web3 DeFi投资者。用户也不为这些服务付费,因为它们通常是免费的,而是通过相邻的产品来实现货币化。在下一节中,我们也将看看一些核心的infra DeFi产品。

基础设施

这是所有Web3的功能所需要的管道。作为一个用户,我并不关心链条的名称是什么,也不关心基础设施的复杂性。这里唯一的要求是:

- 跨Dapp的可用性。(互操作性)

- 速度和安全性

- 没有开销,便宜的传输成本

这里的参与者包括:

- L1/L2 链:构建 Dapps 的区块链。这里的一些核心参与者包括:

①矿业

<1.>矿池

Ⅰ、挖矿即服务

<2.>节点运算

②质押

<1.>验证节点运营商

<2.>委托人

Ⅰ、质押即服务

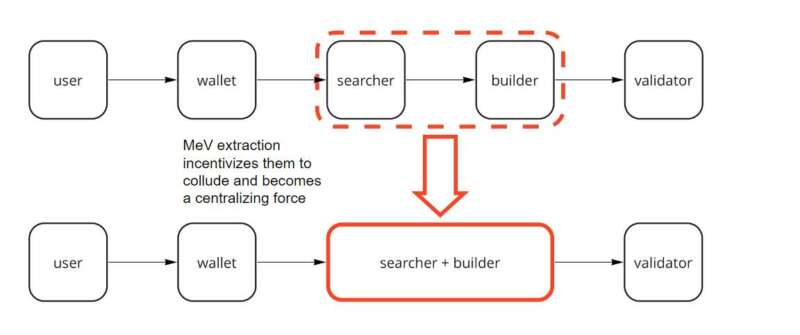

③搜索者提取 MeV

④多链协议(共享流动资金/数据层)

⑤身份(认证和授权)层

我们可以做什么?:

- L1/L2 规模及其细分

- 质押

①质押作为机构的服务

<1.>撤销/风险调整的控制

<2.>基于地域的税收/监管/合规解决方案

②鉴于大多数链正在转向 PoS,Staking 提供商成为价值链中的关键参与者之一。大量资金将被锁定,并被进一步抵押用于整个 DeFi。证明管道解决方案是必不可少的。

③多链质押+互操作解决质押

<1.>当我质押并获得流动代币作为回报时,大多数用户案例都被隔离到发生质押的特定链中。作为质押提供者,我应该能够提供易于转移的跨链流动代币。

- 区块链互操作相关问题

①鉴于用户并不关心实际的链名和它们各自的交易情况,而只是想要一个简单的投资体验,因此必须找到一个解决方案来抽象出所有的噪音。

②多链协议主要解决跨链的数据和流动性的共享。用例包括跨链治理、基本状态共享、跨链借贷。

③通用的信息传输

<1.>示例:对于借贷协议意味着什么

Ⅰ、目前,你把ETH作为抵押品(在ETH链上)并借款。然后桥接(到收益率耕作链),交换(收益率代币),收益率耕作,再次交换回来,再次桥接,然后解锁ETH链上的抵押品。很明显,这个流程是坏的。

Ⅱ、理想的流程应该是这样的:在ETH链上锁定抵押品,信息进入目的地链,你在那里直接借款。在目的地链上还款,信息回到ETH链上,你的抵押品被解锁。

Ⅲ、状态转移

(1)从你的协议中跨链传输任何关键信息。

(2)跨链投票的统一治理

④流动性转移层

<1.>与其在链上维护单独的成对池(主网上的 ETH + Solana 上的 ETH)来促进桥接,更有效的资本方式是在所有路径上建立一个共同的共享流动性池。

<2.>抵押桥接

Ⅰ、如何让 Dapps 拥有自己的跨链流动性转移层

(1)aave v3 具有 aave 链路

<3.>收益聚合 - 最终用户只想部署在最有利可图的农场

<4.>DeFi apps

Ⅰ、 Uniswap 不希望用户离开平台去桥接,然后回来进行交换。它应该能够提供非常统一的体验

⑤当前生态系统

<1.>中间链

Ⅰ、你开始有两条链,它们是原子性的,有自己的状态。大多数解决方案都是在中间放一条链来进行数据通信。中间链对交易的有效性达成共识,并将其写入目标链。

(1)你隐含地信任了中间链,这就形成了一个大的蜜罐。Polynetwork就是一个例子

(2)Thorchain用他们的公共层做这个,所有的资产都是针对RUNE交易的。

Ⅱ、管道-辐条模型

(1)系统中所有的东西都通过中心的中枢(Polkadot)进行路由。

(2)所有的安全要求都被卸载到管道上

<2.>Cosmos IBC stuff

Ⅰ、获取所有区块的区块头,并将其写入目标链上。反之亦然,重复这个过程

Ⅱ、 一旦你有了整个区块历史,你就可以验证了

(1)这样做非常昂贵

<3.>LayerZero/Router协议(作为一种服务的互操作)。

Ⅰ、采取单一的区块,根据需要进行流转,并在其他链上进行验证。大多数情况下,是由一个预言机和一个relayer组成的两部分系统。预言机需要一个区块头,并提交给目标链,你可以将这个预言机层插入不同的预言机,如Chainlink等。中继器只需获取交易证明并将其提交给目标链。

Ⅱ、每个Dapp都可以用这些来包装他们的合约,以实现任何L1到L2 EVM兼容或不兼容的即时互操作。

(1)安全性被分割到多方(多个预言机和中继者)。

Ⅲ、CeX基本上也是互操作的解决方案

Ⅳ、本地桥梁和桥梁聚合器(socket.tech)。

⑥每条链都将成为可互操作的,未来加入的用户甚至不会认识到Solana与ETH的产量耕作之间的区别。钱包体验和Dapp发现将因此而改变。支持最多模块化的L1/L2链最终将最适合捕捉这个未来。

- MeV意识到的解决方案

- 区块链API和数据提供商

①区块链上的分析

②提供区块链作为一种服务

上述 DeFi 行为者在这一步骤中获取了大部分的价值。他们直接/间接地与每个在价值链上进行交易的用户打交道,因此也处于价值转移最多的交叉点。在下一篇文章中,我们将研究一些关键指标,以评估整个价值链上的这些行为者。

现在,用户有了一个钱包,并连接到一个链上进行交易。是时候继续关注这个价值链上的下一个参与者了

入口和交易所

记住我们的用户是一个散户DeFi投资者,让我们看看一些用户需求和痛点:

- 用户只想把他/她的法币转换成加密货币

- 希望支付最少的费用(滑点、Txn费用)并希望得到最好的价格

这里有一些参与者:

- KYC(如果你无论如何都要被监管,请上传资料证明身份/等,如Polygon id/平台坚持监管合规是入职过程的第一步(申请包括Aadhar)。

- 上线解决方案,这是法币转换为加密货币的主要场所

①交易所通常与tradFi银行/支付系统互动,接收法币。

- 交易所+流动性,将法币转换为加密货币(交换)。

①流动性协议为用户提供交易的市场。

②稳定币

- 将法币转换为加密货币的网关产品(银行整合)。

- 稳定币发行商(主要是先购买,因为他们在Web3中无处不在)。

要解决什么问题?

- 通过区块链互操作,减少转换加密货币所需的步骤

- 地域意识的KYC解决方案

Dapp互动

现在,用户已经将他/她的法币转换成了加密货币,让我们来看看投资Dapp的过程。作为一个用户,我的主要要求是:

- 投资

①收益耕作

<1.>质押池

<2.>贷款/借贷

<3.>流动资金池

Ⅰ、产量聚集器/助推器/自动复合器

Ⅱ、贿赂/治理协调

Ⅲ、衍生品

为了使下一波Defi产品比以前/现在的状态更大,我们需要大量的新用户涌入,他们以前从未使用过这些产品。使这些投资Dapp对散户新手友好是最重要的。

总结

当我们纵观散户投资者的价值链时,我们注意到主要的价值是在这些参与者之间进行交易的:

- 托管管理

- 质押

- 区块链互操作

现在,根据我们试图进入的业务,你也可以进一步了解所有相邻的产品。流动的质押服务最终会进入钱包,以获取更多的TVL,或者从机构的角度出发,提供具有风险状况/税收/监管等访问控制的DeFi产品。

原创文章,作者:币圈吴彦祖,如若转载,请注明出处:https://www.kaixuan.pro/news/454113/