随着流动性退潮引发币灾,比特币“数字黄金”神话越发黯淡。德银分析师 Laboure 和 Pozdnyakova 认为,数字货币更像是一种高度营销的商品——钻石,而非历经时间考验的稳定避险资产——黄金。

随着流动性退潮引发币灾,比特币“数字黄金”神话越发黯淡。

德银分析师 Laboure 和 Pozdnyakova 认为,数字货币更像是一种高度营销的商品——钻石,而非历经时间考验的稳定避险资产——黄金。

两位分析师在近期的一份研报中写道,过去十年,发达市场的量化宽松政策增加了市场的流动性,也助推了加密货币的普及。但随着美联储等主要央行收紧货币供应,短期来看加密货币的“自由落体”可能会持续,比特币价格的下行压力可能“才刚刚开始”。

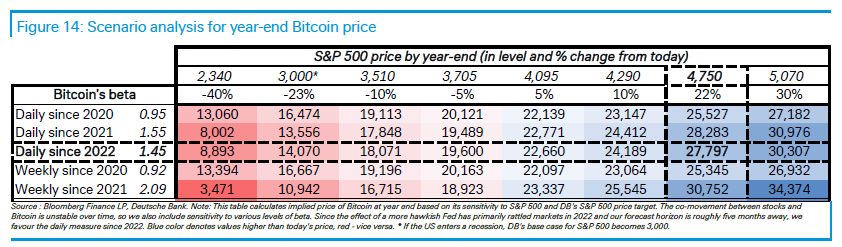

长期来看,Laboure 认为,考虑到比特币与风险资产间的高度相关性,若标普500指数回升,比特币不排除有回升的可能。

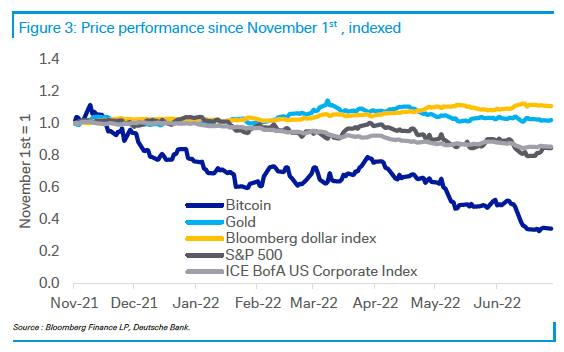

自2022年3月美联储首次加息以来,比特币已经下跌了46%,更广泛的彭博加密指数下跌了51%。年初至今,比特币跌近60%。

曾经的“数字黄金”,如今的“数字钻石”?

历史经验表明,越是在市场波动和地缘政治风险严重的条件下,黄金的“避险属性”似乎就越得以凸显。近年来,比特币等加密货币因其“去中心化”的一度享有“数字黄金”的美名。

然而,随着流动性退潮引发币灾,比特币“数字黄金”神话黯淡。数据显示,现货黄金年内小幅下跌2.3%,而同期比特币暴跌近60%。

这一背景下,德银分析师 Laboure 与 Pozdnyakova 表示,与“数字黄金”相比,用“数字钻石”来描述比特币更合适——与钻石类似,营销占了比特币价值中的“大头”。

为了详细阐述这一点,两位分析师讲述了钻石巨头戴比尔斯(De Beers)发家故事。研报提及,戴比尔斯通过广告宣传改变了消费者对钻石的看法,打造了 “钻石恒久远,一颗永流传”的神话。两人写道:

“通过营销一个理念而不是一种产品,他们为每年720亿美元的钻石行业打下了坚实的基础,在过去80年里,他们一直统治着这个行业。钻石如此,包括比特币在内的许多商品和服务也如此。”

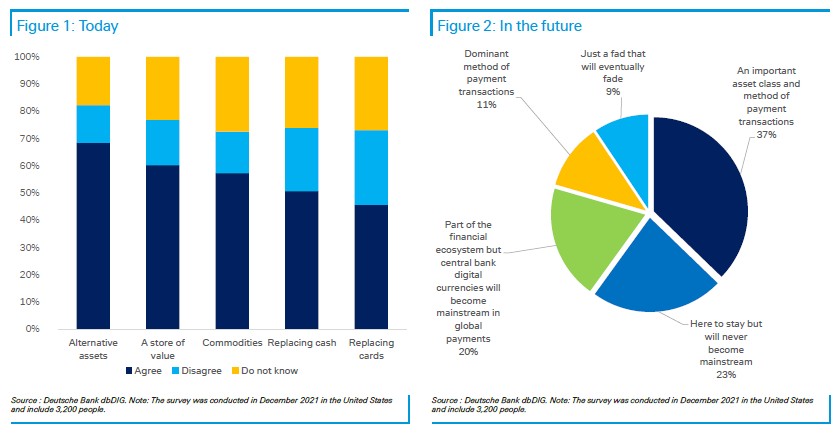

Laboure 与 Pozdnyakova 还指出,比特币作为“支付手段”不会成为主流,原因有二,一是接受加密货币的商家数量仍然很少,二是价格波动使其不太可靠。同时,比特币作为“替代资产”的想法也不可靠,因为其与纳指、标普500等风险资产的相关性越来越高。

比特币价格背后的主要驱动因素

五年前,一枚比特币的价格为1000美元左右。2021年11月,一个比特币的价格已经飙升到了6.7万美元。今天,它的价格徘徊在2万美元左右。那么,其真实的价格究竟是多少呢?影响币价起伏的主要因素又是什么呢?

Laboure 认为,可从“非理性因素”与“理性因素”两个角度来看。

他认为,前者主要由心理因素主导——“比特币的价值将继续涨跌,取决于人们认为它的价值,”Laboure 认为这种现象即“小叮当效应”。换句话说,“比特币的价值完全是基于一厢情愿的想法”。

“理性因素”主要有四点:

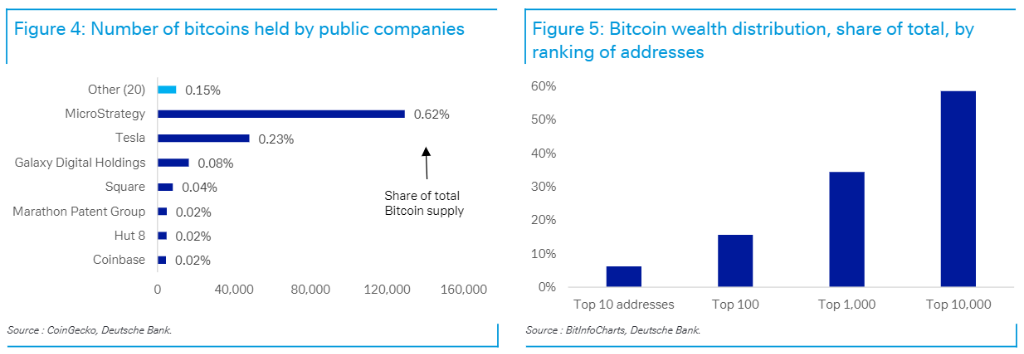

- 供需关系:以比特币为例,供给是有限的,大约90%的比特币已经在市场流通。而机构、企业和消费者对比特币的需求也在增长。因此,价格存在上行压力。(换句话说,“饥饿营销”)

- 流动性:与整体价值和流通中的比特币数量相比,比特币的流动性较低。德银调查显示,在过去三个月中,用作支付手段的比特币数量不足所有比特币交易的2%。

- 持仓高度集中:0.04%的地址持有超过60%的比特币,前十个地址持有大约6%的代币。相比之下,包括 Square 和 Coinbase 等公开持有比特币的上市公司仅持有比特币总供应量的1.2%。(换句话说,有庄家)

- 各平台、交易所缺乏通用标准:数以百计的加密货币交易所以不同的费用和报价运作。

除此之外,Laboure 还提及,监管因素的作用也不可忽略。

短期冲击剧烈,长期不排除上涨可能

近期,数字货币市场日益动荡,部分数字资产对冲基金和贷款机构破产消息屡屡传出。

Laboure 认为,加密货币近期的“自由落体”可能会持续下去。由于没有类似股票定价模型的通用模型对此类复杂资产进行定价,叠加数字货币市场高度分散,加密货币世界的“流动性危机”仍可能持续。

同时,考虑到美联储紧缩周期仍未结束、欧洲央行尚未启动加息政策、日本央行面临的市场压力甚至在加剧传统避险市场的动荡,叠加近期市场对经济衰退担忧加剧等宏观因素,投机市场面临的冲击非常大。Laboure 表示:

“额外的宏观经济冲击可能会冲击加密货币近期的低点,并重新点燃DeFi(去中心化)生态系统的传染风险。”

长期来看,Laboure 认为,考虑到比特币与风险资产间的高度相关性,若标普500指数年底回升至4750点,以2022年来比特币与该指数日频率数据下1.45的beta值计算,比特币有回升至2.7万美元上方的可能。“但即便如此,仍不到去年11月峰值的一半”,Laboure 写道。

本文来自华尔街见闻,欢迎下载APP查看更多

原创文章,作者:币圈吴彦祖,如若转载,请注明出处:https://www.kaixuan.pro/news/392422/