商业银行逐步构建了全渠道、场景化、平台化的获客模式,实现更广泛客群的触达,以保证基础客群规模的持续增长。同时,商业银行高度重视通过手机银行APP经营,将基础用户转化为理财、贷款用户,并向上提升用户等级

商业银行逐步构建了全渠道、场景化、平台化的获客模式,实现更广泛客群的触达,以保证基础客群规模的持续增长。同时,商业银行高度重视通过手机银行APP经营,将基础用户转化为理财、贷款用户,并向上提升用户等级,不断挖掘用户价值,提升用户价值贡献及忠诚度,赋能零售银行取得长足发展。

行业总规模6.51亿户

注重提升用户价值

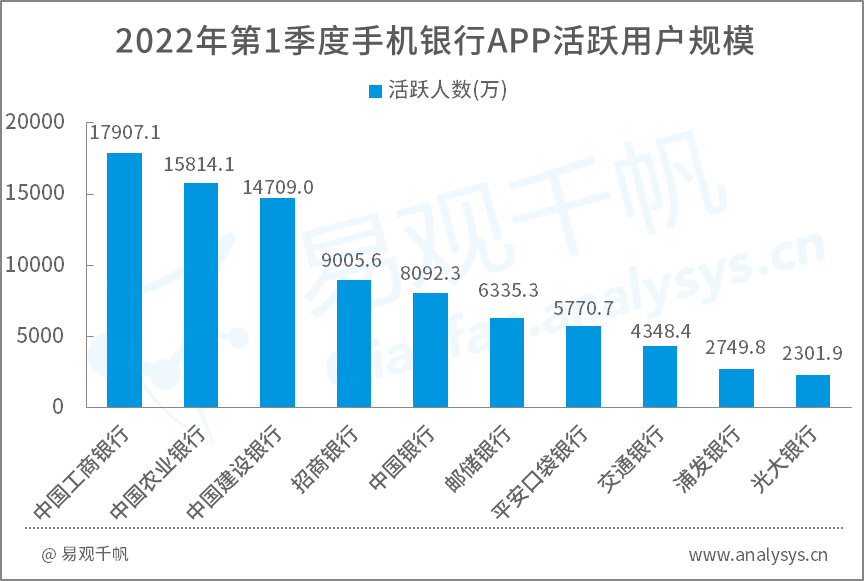

手机银行行业活跃用户规模整体呈现稳步上升态势,2022年第1季度,手机银行服务应用行业活跃用户规模为6.51亿户,环比增长0.58%。银行一方面延续开放银行思路,基于开放平台提升用户经营能力;另一方面注重增强用户体验,促进MAU向AUM转化,提升用户价值。

从具体APP活跃用户规模来看,2022年第1季度,中国工商银行APP、中国农业银行APP、中国建设银行APP活跃用户规模继续位列前三,分别为17907.1万户、15814.1万户、14709.0万户;招商银行APP活跃用户规模为9005.6万户。

易观分析认为,手机银行APP作为零售银行服务及经营的主阵地,是银行最为重要的平台,活跃用户规模保持稳步增长。同时,手机银行APP与银行战略和业务的联系更加紧密。如工行手机银行围绕“第一个人金融银行”战略,版本设计五人五面,提升全量用户及重点客群的服务能力,同时强调价值创造和服务生态优化,打造全旅程陪伴、千人千面的个性化服务体系。招商银行APP围绕“大财富管理价值循环链”战略,上线财富开放平台,并打造“朝朝宝”产品,促进年轻客户、信用卡客户向理财客户转化。平安口袋银行围绕“五位一体”的发展战略,从合作场景引入、常用服务智能推荐及智能化一级频道的打造、借信融合等方面推进开放化、智能化、综合化经营。

在经历用户增长之后

仍然面临用户粘性较低的困境

手机银行APP大力争夺线上流量实现用户增长的同时,也需要不断提升用户忠诚度及用户粘性。从人均启动次数来看,中国工商银行APP、中国建设银行APP、招商银行APP活跃用户人均启动次数相对更高,用户粘性更优,这得益于APP良好的用户体验、丰富的场景生态、持续的营销活动等促进因素。

当前,手机银行APP用户粘性指标普遍较低,这说明手机银行APP在经历用户增长之后,面临用户粘性提升的压力。这其中的原因有:

-

用户对手机银行APP的定位更偏向金融工具,金融服务的低频属性难以提升用户使用频次;同时用户在办理完业务之后倾向直接退出,暂未养成长时间使用的习惯。

-

手机银行APP虽然近些年拓展了丰富的生活场景、政务便民场景,但用户使用率普遍不高,没有起到较为明显的高频带动低频的效果。

相对应,银行APP在品牌形象打造、内容社区、体验优化等方面采取了多项措施来提升用户粘性。

-

在金融工具属性基础上,树立财富管理与生活服务平台形象,在促进金融服务使用的同时,培养用户高频生活服务使用习惯,以此提升用户使用频次。

-

打造内容社区,丰富资讯文章、视频直播内容,手机银行APP希望通过内容运营提升用户使用时长。

-

手机银行APP从各环节持续提升用户体验,包括提升操作便捷性、丰富登录方式,优化账户服务、投资理财服务、基金功能、转账功能、信用卡服务等。

易观分析认为,当前,手机银行APP经营策略重点聚焦金融转化及AUM提升,提高用户价值,而用户粘性是用户价值提升的一个关键点,用户的高活跃及高粘性是银行金融服务转化变现的基础。因此,各家手机银行APP会更加重视以用户体验优先的原则优化完善经营管理,包括全旅程服务流程改造、加强用户体验考核、强化体验管理等。

深耕财富管理服务

加强ESG个人金融产品创新

2022年第1季度,手机银行功能创新主要为深耕财富管理服务;同时探索个人碳账户,加强ESG个人金融产品创新。

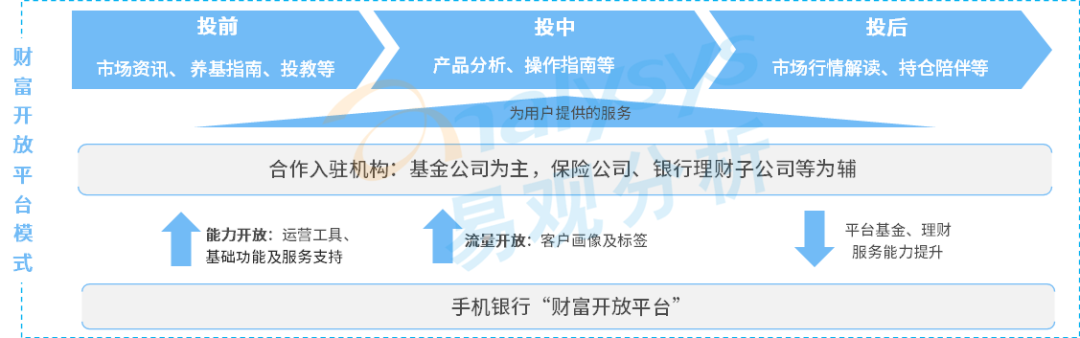

一是陪伴式财富管理服务,如建设银行手机银行新增财富号,入驻基金公司可以为用户提供投前、投中、投后全旅程服务。之前,招商银行、平安银行、交通银行、宁波银行手机银行等也上线了财富开放平台,合作入驻机构以基金公司为主。财富开放平台主要通过向各机构开放部分运营权限,充分发挥各生态方专业化、个性化服务能力。促使商业银行财富管理模式由“代销”转向平台化,用户获得全旅程专业化陪伴服务体验、个性化服务,商业银行获得各生态方资产管理及用户运营的专业化生态能力,生态方获得商业银行流量、运营赋能。

手机银行“财富开放平台”模式

工商银行手机银行7.0也实现了由单纯的财富管理到财富陪伴的升级,建立起了一套贯穿“投前、投中、投后”的财富陪伴服务体系。投前,为客户提供投教及咨询服务,并可以一键检测客户资产配置的健康状况;投中,在完善的产品分析及风险确认基础上,提供友好的产品交易交互体验和交易引导,帮助客户快速完成产品购买交易;投后,为客户提供资金账单与资金承接服务,月度账单可以按月汇总客户资产、负债、收入、支出、权益等变动情况,资金承接可以为客户提供及时精准的消息提醒和便捷的承接操作,确保客户资金投资不空档,并提供资产配置优化建议。

二是部分银行推出个人碳账户,银行将加大ESG相关个人金融产品创新。当前,已有部分银行推出个人碳账户。自动采集个人在不同场景下的低碳行为数据,低碳行为包括低碳出行、在线办理业务等,并通过科学计量方法累计个人碳减排量,给予支付优惠、积分、绿色出行优惠券、植树公益等权益,鼓励用户践行绿色低碳生活理念。

ESG个人金融产品及服务创新方向

易观分析认为,ESG和经济、金融的可持续发展联系密切,商业银行ESG表现也逐步成为评价银行可持续竞争力的重要因素。具体到ESG相关的个人金融服务,目前进行了一些探索,预计未来银行将加大ESG产品创新,手机银行仍是主要服务渠道。环境层面银行可以支持个人使用节能、环保产品;社会责任层面银行要遵守反洗钱规则,控制奢侈型消费贷款规模;治理层面银行需支持个人财务大体平衡,防范过度放贷。

原创文章,作者:商业银行,如若转载,请注明出处:https://www.kaixuan.pro/news/385850/